养老保险市面上有很多,

推荐几款我比较认可的产品。

1:天安人寿的传家宝,

2:君康人寿的金生金世,

3:华夏人寿的华夏红。

[赞][赞][赞]

这几款我都帮朋友做过计划书,

每个人的选择侧重点不同,

所以每个产品都有人买。

[耶][耶][耶]

当然市面上也有其他好的产品,

多看,多比较,

选择适合自己的。

[微笑][微笑][微笑]

没有最好的产品,

只有最合适的。

我是六年保险人,

[来看我][来看我][来看我]

养老保险其实就是一笔专款专用的储蓄金。保险公司的固定领取产品很多,适不适合你就要因人而异了,所以找个靠谱的保险顾问做分析很有必要。

我以下简单谈谈个人经验供参考。

保险公司购买养老保险,最大的特点就是时间的发酵。

所以购买养老保险之前要看看自己现在的年龄,当然如果这笔钱不是为了养老用的,这一点可以不用过多考虑。

因为如果你现在55岁了,想着60岁就想用到这笔钱,来完成自己的每个月的养老支出,不大现实,保险公司一般都是在五年才开始返还生存金,如果你每年买几万块,缴费期限选择三五年,这样到第五年领的金额相对不多。

还有保险公司的年金分红险的优势还是在它的聚财宝账户,那个采取的分红机制基本是复利滚存,所以时间越长,起码十年后,才有它的魅力。

当然,如果你觉得你身体健康,遗传里有长寿基因,活个100岁都没问题,拿出一部分储蓄来买保险公司的年金险也是不错的,毕竟钱等人花还是好过人等钱花。

保险是很好家庭或个人的财务管理工具,买对保险还是要找合适的保险顾问做一次分析,这样才能买到好的保险,买上合适的保险。

以个人工作经验,粗谈以上个别观点,仅供参考,希望有个启发和帮助。

谢谢阅读。

首先,想法很对,确实需要配置养老险。

比较好的养老资金是,社保+商业保险+企业或职业年金三个支柱的组合。配置前,根据情况判断一下,我们已经有多少养老金,还有多少的缺口。在一定的能力范围内,去配置

其次,要知道养老金的使用时间、目前的年龄等详细信息才能量身定制。

如有固定的部分,配置商业养老金是为了提升品质,和没有任何养老金,只是通过商业养老来解决养老问题。这两种情况的配置也是不同的。

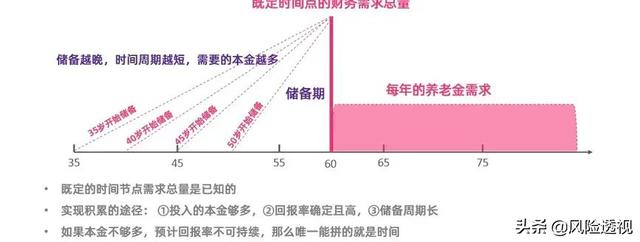

在什么时间用,用多少,这些也是要参考的因素。目前的年龄很关键,决定了我们选择什么样的方案。如图30、40、50岁、60岁配置完全不同。

产品有很多,得能和亲的需求相匹配、解决实际问题才有意义。

首先明确下你的需求,是想要一份真真正正的养老保险,强制储蓄,只能退休才开始领取,还是需要一份平时当储蓄,但急需的时候可以容易领出来的年金险?明确好需求后就明确了保险的类型。

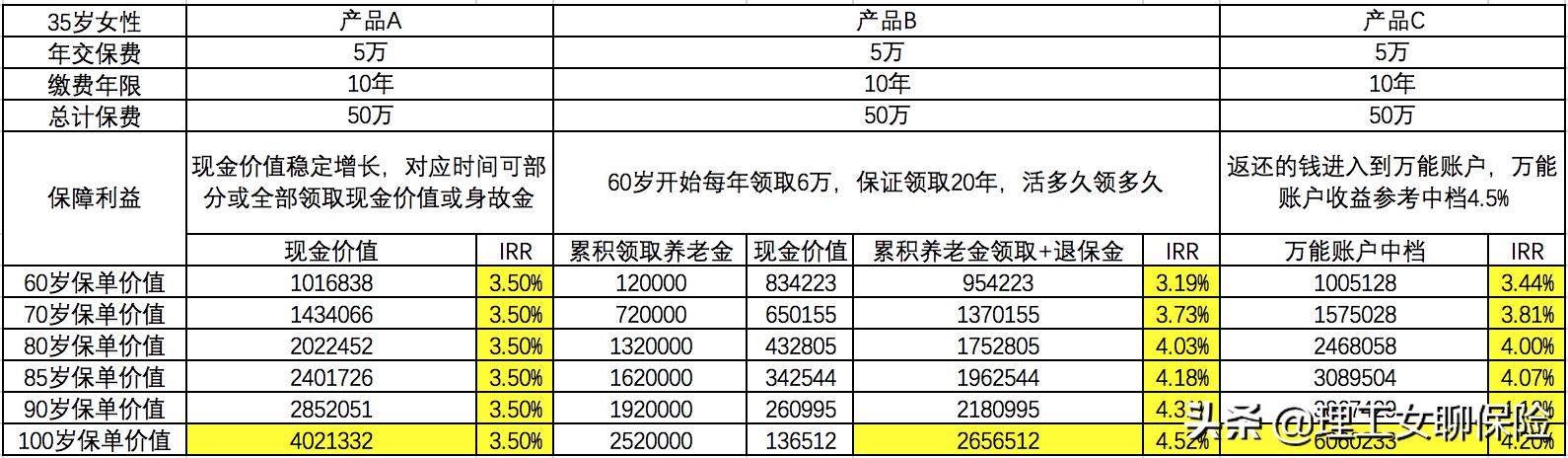

其次,养老保险本质是存钱,所以肯定是要看收益的。如果你喜欢确定利益的,那么不要选择分红险、万能险。因为分红险和万能险都是不确定的,有非分红非万能的养老保险,所有利益都明确,未来能拿多少钱都是确定的。但并不是说分红险和万能险就不能选择,只是在选择的时候对保险公司的要求就比较高,一定要看保险公司永续经营的能力,看保险公司的历史分红和历史的万能账户收益。当然也不意味着历史好未来就好,但总归是个参考。另外,分红和万能参考中档数据,不要被代理人忽悠看高档,一般来说中档数据是可以参考的。

再次,在比较收益的时候,最好使用IRR计算,这样计算的收益率才是正确的,不要只简单比较某年的数据,除非保险产品的领取等一模一样。

比如图片中三个产品,如果只看某年龄段保单价值的话,产品B是数字最少的,但实际上因为产品B从60岁就开始领取养老金,产品B的IRR实际上才是最高的。

养老险建议配置新华保险或者中国人寿的寿险比如康健华贵

养老保险以社保为主,商业保险做补充。建议参加社保,按时交纳社保费用。商业保险建议买国有大保险公司的,中国平安保险也不错。

每年的开门红理财型保险,我觉得不错,最低5000保费起就可以了

保险不是“推荐”的,而是“规划”的,别让保险公司的产品“反客为主”,我们不去追逐产品,而要让产品来匹配你的需求。

您说的养老险,是年金险用于退休后养老长期固定领取,所以目前年龄多大?打算从什么时间开始领取?需要领多少?目前什么财务状况?收入是稳定还是波动?年结余多少?有没有负债?有没有投资理财?近几年有什么大的用钱的地方?保障型保险规划并配置了吗?等等。这些问题要先明确。

养老年金计划是一个中长期财务目标,仅仅是财务规划中的一部分,与其它安排是有紧密联系的,不能只从这一个部分来给出建议,那样一定是会有问题。

详细可约进一步交流。

养老险从专业的角度讲叫年金保险。

年金保险可以关注下我写的文章,年金保险最大的优势是稳定的利率+时间=奇迹

配置养老险时间都是一样的,关键是实际的结算利率。每家公司都有自己的年金保险,每家公司都有自己的保底利率,但是每家公司的实际结算利率是不同的。

选择年金保险产品就是选择公司,关注两个指标:营业总收入,营业净利润。越赚钱的保险公司,实际结算利率越稳定。

在这里,我推荐中国平安的财富金瑞20,以30岁男性为例,年交保费10万元,交费期5年,保障期限10年。

保障期限10年中未发生轻症情况下,假设被保险人60周岁开始领取养老金每月7200元,按照中档收益4.5%演示,可以领取至90周岁,共领取2592000元,此时账户价值剩余67900元。

如保障期限10年中发生了轻症,万能账户价值翻倍,那么假设被保险人60周岁开始领取养老金每月14400元,按照中档收益4.5%,可以领取至90周岁,共领取5184000元,此时账户价值剩余135800元。

下面划重点,以上4.5%收益只是假设,此款保险保底利率是1.75%,低于其他保险公司的产品!

但是,自从万能账户开始开售以来,中国平安的聚财宝万能账户的实际结算收益都是稳稳的一条直线,按照5%结算!在未来,有没有可能实际结算收益变低?是一定有可能的,但是从公司的规模和每年的营收利润增长,可以保证的一点是在未来相当长期的一段时间,中国平安的实际结算收益一定是超过甚至是所有保险公司当中的NO.1。

这个要看您的判断了,保底1.75%不是劣势,其实是优势。我们追求的应该是实际的结算收益。

希望我的回答您满意!有不同意见的同行可以来辩驳,先去把各家公司历年的实际结算收益率做个表格再来辩哈!

你好,可以买泰康的年金险,可以固定领取,也可以自由领取,最低2.5%保底写到合同里,并且是复利计息,不用担心负利问题,想了解一下可以私聊我

您好,我是小俐聊险的小俐,很高兴回答您的回答您的问题。

您说想要配置养老年金,并且要固定领取。目前市场上养老年金大多都是可以固定领取的。

领取时间:女士可以选择固定55、60、65岁开始每年/每月领取,男士可以选择60、65岁开始每年/每月领取。

领取金额:有两种,一种是逐年递增型,一种是固定领取型。

灵活性:有两种,一种是灵活性与养老兼顾,这种现金价值相对较高;另一种是专属养老,领的多。

具体还是要根据您的需求来选择产品,如果是想要专款专用,目的就是养老,可以推荐招商信诺的自在人生A款,领的多;如果是想要养老与流动性共存,并给后代留一笔,可以看看华夏红钻石版。

希望我的回答能帮到您,谢谢!

咋推荐,保险一大堆,什么情况都不讲,瞎配置嘛。

保险不是随便买,不是一笔钱的交易。是基于自己自身情况的一种人生的规划。是长期安全稳健的一种投资。

所以想要别人给您推荐保险产品,请把真实情况介绍一下,例如家庭年收入,家庭基本保障,家庭年消费等等,需要什么时间领取,怎么样领取方式等

每个人的情况不同,配置的保险不同,配置的方式不同,需要就联系一下咯[呲牙]

泰康人寿的智嬴人生

平安金瑞人生,5%复利账户,大公司有保障!

中国人寿“鑫福临门”,交10年过5年,每年领取年交保费的7.5%,活多久领多久,最后还有一个本。

交10年过10年,交多少领多少,活多久领多久,最后还有2个本。

10年缴费,交完即领,每年领年交保费的6%,活多久领多久,本还在。

因为有“庆典版5.3%年化收益”。

养老年金分几大类

①快返型(进入万能账户)、②固收+储蓄型(到一定年龄领取至终身,身故后还有一笔身故金留给下一代)、③固收纯养老型(到一定年龄领取至终身,领取达到一定年限后无身故金);

①快返型:这种产品是为了迎合很多国人的喜好,希望投入就能很快见到收益,所以会在缴费后前几年立马回本,但钱是不能取的,需自动转入一个万能账户,利用万能账户的结算利率复利滚存,提高收益。(万能账户一般保底3%,个别公司保底1.7%,中档4.5%和高档6%不保证的,均以保险公司每月实际公布的结算利率为准。

这款华夏的快返型年金主险IRR为2%多点,主要靠万能账户来支撑,结合万能账户就比较霸道。案例,0岁宝宝为被保人,10万*5年,总计缴费50万。

在第6个保单年度-第10个保单年度(共5年),每年将100%年缴保费作为生存金返还被保人,实际是转入万能账户。如下图右边绿色板块即为万能账户的3个利率为演示结果,除保证3%是可确定,合同中载明,另外两档不确定。

主险生存金转入万能账户后,被保人实际收益=主险现价+万能账户价值(三档之一),如下面案例被保人在11岁时,主附险实际账户总额为现金价值36006元+万能账户价值低档利率548102元,或中档利率572884元,或高档利率598658,以保险公司实际公布为准。下面每一年账户总额计算方式均如此,!

你性别,多大岁数啊,想固定每年领取多少钱啊。

这些信息确定下来,就可以推算出你需要存多少钱。

根据你的需求,再看哪家公司能存的少,领的多

那你就不要考虑听说过的保险公司了

因为他们没有…

恒安标准恒盈年年,固定领取

招商信诺 自在人生A 固定领取

年龄?性别?家庭人口及构成?家庭收入?先做分析,不要盲目购买,毕竟保险一买可能就是一辈子的事,过了犹豫期就没得退了,真要退就得亏钱。

选择合适的养老年金确实可以为养老生活提供更多的保障

比如

年交保费5万元,缴费10年,累计缴费50万元,可根据个人退休年龄结合保单设置,选择领取年龄,如果60岁开始领取,每年可领取基本保额6万元,至终身。

如有需要,欢迎咨询

祝好

有的啊,这里推荐一款用户立意高,保证固定20年领取的养老年金保险——自在人生养老年金保险,这款保险优势如下:

图片来源:慧择保险网

用户利益高,保证20年领取

目前市面上能够保证领取的年金保险并不多见,自在人生养老年金保险用户利益高,产品20年保证领取,不用担心领取不稳定,终身保障也让被保人可以活多久领取多久,让被保人老年有依靠。

领取计划灵活可选

自在人生养老年金保险支持年领与月领的方式,被保人起始领取年龄也有3种可选,可55岁、60岁或65周岁开始领取年金。灵活的领取计划能够让被保人更好地规划老年生活,享受自在退休生活。

身故有赔付,延续家庭责任

作为一款养老年金保险,自在人生还提供身故赔付,根据被保人不同身故情况,合理赔付身故保险金,延续被保人对家庭的责任。

配置养老险是没有错的~不过 在做任何一项财务规划的之前 必须要有合理 科学的量身定制 并不是千篇一律的 相互坦诚的交流 做出一份适合自己的养老保障计划~

人有三怕

一怕 英年早逝 走的早

二怕 中年重大疾病 上有老 下有小

三怕 寿命太长 没有钱养老

智者 提早规划人生不同阶段的风险 才能有安享晚年的生活品质~

固定领取的太多了。

一抓一大把,现在保证收益高的有自在人生是4.025%,不过快结束了。

关于理财型保险。

简单点说,就像个可以灵活变现的“房子 ”

付个几年月供,未来能够源源不断给你提供现金。

中途如果想用,也像房子一样,可以信用贷/抵押变现。

还可以只“卖个厕所不卖房”

作为资金的“安全池”没有比寿险更好的

银行大额存单最长能锁定5年利息,假设现在给你5%,2年后会是多少?

锁定利息是指,现在给你5%,以后不管利率下调到什么程度,我都得按约定给你

增额终身寿是个非常好的产品,会是未来趋势

比如这款今生今世,

交了10万,第一年就”赚“回来啦,

40岁把10万全拿出来,到50岁里面还有10万,

等到65岁退休,账户还有16万,

想怎么领看你自己安排,不领就放里面继续增值。

这种灵活支取的,能锁住保底收益,还能追求”较高“收益

理财型保险注意不要听营销员跟你说有多少利益

都会拿最高收益演示给你看。

你只要看合同里的“现金价值”

比如这种,第一竖排就是最好档。

忽悠人的就是这个点,很多人上当

产品打入市场的初期,收益都会高一点,这是营销策略,快速霸占市场打名气。

但是后期就很难说。产品“保底”3%和3.5%还有4%的比较良心。

万能账户的收益,不用太在意,太在意就会陷入圈套。

利用好保险“灵活变现和锁住利息”的功能就可以了。

文章发表自:宝宝有财商

如需转载,请注明

推荐配置横琴臻享一生养老养老年金险,还可以附加失能护理险。

本体年金,收益率4%,退休后可以按照年或者月,固定领取养老金,领取终身,保证领取20年。附加的失能护理险,保费仅仅占比年缴保费的5%左右,开始领取后失能,每年翻倍领取年金,连续领取10年。领取前失能,豁免保费。

总保费超过10万的,还可享有价值18800元的国际养老机构“Natali”护理服务套餐的终身享用权。套餐内容包括专科绿通、康养服务包、专科医生上门诊疗服务、居家上门护理服务等等。连具体的护理手段,也都给客户安排好了。

可以参考文章

养老规划要趁早

最接近完美的养老规划

失能远比你想象的严重

- 下一篇:东北的小城市为什么留不住大学生?

- 上一篇:为什么苹果手机有时网络用不了?